La semaine dernière, j’ai eu un échange de messages privé sur la discorde de la chaîne Youtube avec un abonné qui venait d’ouvrir un compte démo chez le courtier XTB. Il m’a expliqué qu’il voulait spéculer sur l’augmentation de l’indice CAC40 et en voulant établir son bon de commande pour 0,01 lot, il s’est demandé ce que ce chiffre représentait en termes d’exposition au marché . Loin de se résumer à cette seule question, il a pris la peine d’énumérer point par point les choses qu’il ne pouvait pas comprendre et j’ai essayé de lui expliquer, de la manière la plus claire possible, les conséquences de son métier une fois qu’il avait validé son bon de commande.

A lire également : Meilleure banque en France : comparatif des principales banques en 2025

Ce type de question est très intéressant car après de nombreuses années d’utilisation de CFD (ou d’autres produits), on peut finir par oublier les blocages que nous pouvions ressentir à nos débuts. Le malentendu, la peur d’avoir fait du mal, ou mal compris… ou même l’impression malheureuse d’avoir oublié quelque chose. Dans cette vidéo, je vais partager avec vous la réponse que j’ai donnée à cet abonné (que j’appellerai « Franck » pour la simplicité) mais j’irai encore plus loin prendre un exemple concret de la plate-forme XTB .

En ce moment Franck voulait lancer son bon de commande sur la CFD de l’indice CAC40, ce dernier notait 5 288 points . C’est le cours enregistré par la plate-forme XTB comme vous pouvez le voir dans la capture d’écran. Face à ce ticket de commande, il a mis sa commande à 0.01 lot puis a lu les informations affichées sur l’écran de sa plateforme et s’est posé une première question : » Le fait qu’on me demande une marge de 26.44€ pour prendre position signifie-t-il que mon investissement est de 26.44€ ? »

A lire en complément : C'est quoi un pay off ?

Plan de l'article

- Différence entre l’exposition et la marge requise

- Combien vaut un point dans ces conditions ?

- Que se passe-t-il si l’indice CAC40 était forcé de perdre toute sa valeur en bourse ?

- Combien de lots puis-je prendre au maximum ?

- Quelles sont les conséquences de cette transaction sur mon compte de trading ?

- Et si ma perte latente devient importante, le courtier fermera-t-il mon commerce ?

- Comment puis-je absolument garder ma position malgré cette perte latente ?

- Enfin, la valeur d’un Est le même lot pour tous les courtiers ?

Différence entre l’exposition et la marge requise

Lorsque vous voulez investir dans un indice CFD pour la première fois, assurez-vous de comprendre comment fonctionne le produit . Dans cet exemple, prendre une position équivalente à 0,01 lot entraîne une exposition de 528,80€. Cela signifie que lorsqu’il lancera son métier, la taille de sa position sera l’équivalent de 528,80€ sur le marché. Comparé au CAC40, qui est actuellement de 5 288 points, sa position représente 1/10e de sa valeur.

Une autre chose à savoir est la marge nécessaire pour acquérir 0,01 lot. Si vous ne le savez pas encore, vous devez savoir que depuis le 1er août 2018, l’AEMF, l’équivalent de l’European Stock Exchange Constable, a décidé de limiter l’effet de levier sur les CFD en fonction de la nature des actifs . Pour les CAC40 qui entrent dans la catégorie des principaux indices, le levier maximal autorisé par les courtiers est de 20. En d’autres termes, lorsqu’un opérateur particulier souhaite ouvrir une position sur un CFD, le courtier est tenu de garantir au moins 1/20 du montant de son investissement (exposition).

Dans notre cas, l’exposition est de 528.80€, 1/20ème de ce montant représente 26.44€. Il s’agit du montant dont l’investisseur sera privé tant que le commerce est ouvert, ce qui est appelé « la marge utilisée ».

Ce que vous devez vous rappeler pour le moment, c’est que l’exposition représente la valeur théorique de votre investissement sur le marché tandis que la marge requise représente la valeur que vous cautionnerez avec votre courtier pour vous permettre de négocier l’actif en question.

Cette marge, Il représente donc le montant minimum requis sur votre compte de trading pour être en mesure de négocier l’actif. Pour le rendre simple, avec 26.44€ sur votre compte, vous pouvez prendre position sur l’indice CFD CAC40 jusqu’à 528.80€ (levier 20).

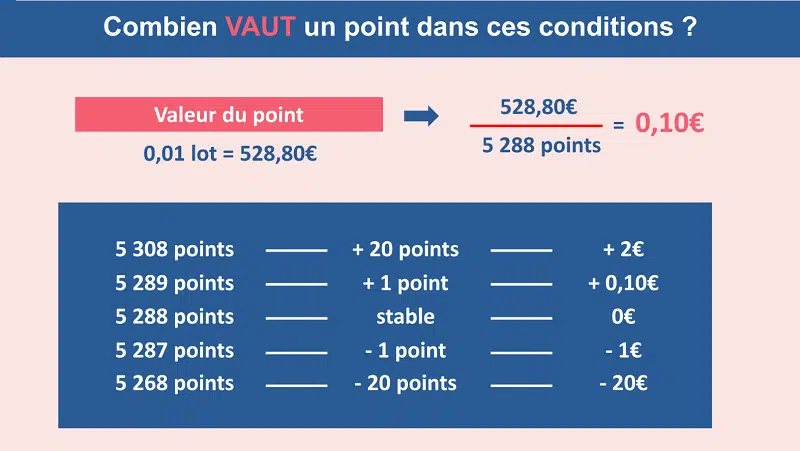

Combien vaut un point dans ces conditions ?

Pour avoir une idée précise de la taille de sa position et ce qu’il peut rapporter, il suffit de diviser le montant de son exposition par rapport au nombre de points de l’actif . Dans ce cas, Franck a investi pour un montant total de 528,80€ et le CAC40 marque actuellement 5 288 points, ce qui donne :

528.80€/5 288 points = 0.10€

Cela signifie que pour chaque point pris en hausse et en baisse sur l’indice CAC40, la valeur de votre investissement fluctuera de 0,10€ dans un sens ou dans l’autre selon l’objectif que vous avez fixé .

Je vous donne quelques exemples dans le tableau juste au-dessus :

Par exemple, si le CAC40 passe de 5 288 points à 5 308 points, ou une augmentation de 20 points, votre valeur ajoutée sera de 2€ (0,10€ x points). Et au contraire, si l’indice passe de 5 288 points à 5 268 points, ou une baisse de 20 points, votre mois de valeur sera de 2€.

Que se passe-t-il si l’indice CAC40 était forcé de perdre toute sa valeur en bourse ?

Dans ce cas, le déménagement de 5 288 points à 0 point entraînerait une perte de 0,10€ x 5 288 points. Soit l’équivalent de 528,80€ qui représente la valeur de votre exposition sur ce métier.

Bien sûr, ce scénario est fictif parce qu’il signifierait que les 40 plus grandes sociétés cotées à la place parisienne n’auraient plus de valeur boursière . Comme vous le soupçonnez, cet exemple est juste là pour que vous compreniez bien le principe.

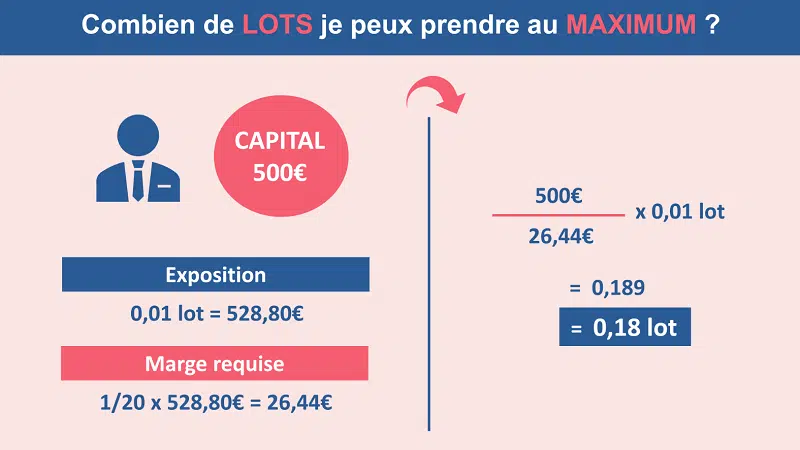

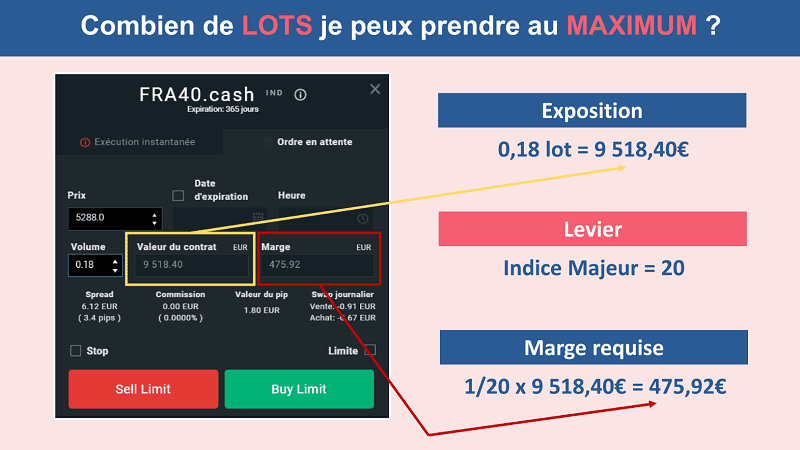

Combien de lots puis-je prendre au maximum ?

Quand j’ai parlé avec Franck, il m’a dit que son capital était de 500€. Je vais donc prendre ce montant à titre d’exemple. Si vous vous souvenez, nous avions vu ensemble que la marge nécessaire pour prendre 0,01 lot de CFD CAC40 était de 26.44€ .

Par conséquent, il suffit de diviser la valeur du capital de Franck par la marge requise pour 0,01 lot afin de connaître précisément le nombre maximum de lots qu’il pourra acquérir de son courtier et donc tirer le meilleur parti de l’effet de levier.

(500€/26.44€) x 0,01 lot = 0.189 qui donne 0.18 lot

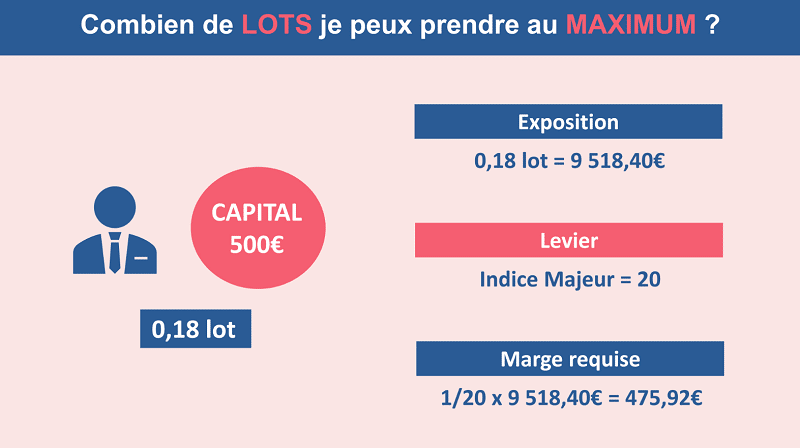

Il décide, après réflexion, de lancer ce commerce.

Nous résumons donc sa situation :

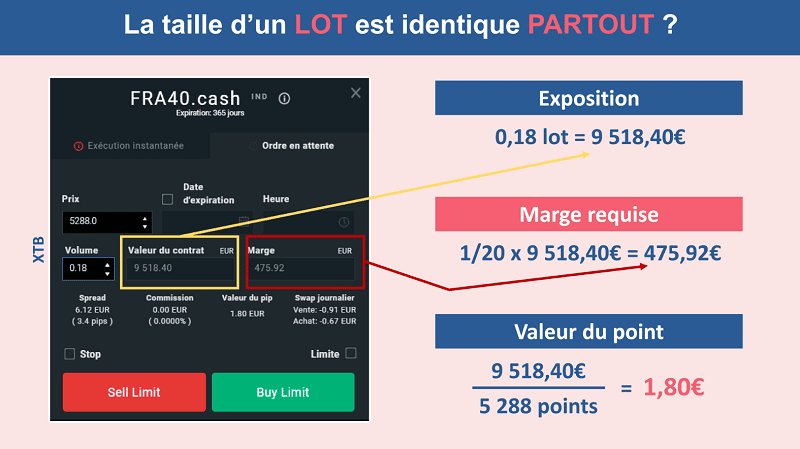

Franck possède 0,18 lot de CFD CAC40. Son exposition sur le CAC40 représente 9 518.40€ (528,80 x 18) Pour avoir ce poste, il a dû immobiliser 475,92€ (1/20e de 9 518.40€).

La valeur du point est maintenant de 1,80€ (9 518,40€/5 288 points). Si l’indice parisien augmente de 20 points, Franck gagnera une plus-value de 36€ s’il décide de ne pas clarifier sa position. D’autre part, si ce dernier perd 20 points, il subira une perte de 36€.

Juste pour vous montrer que mes résultats sont corrects, retournez à la plate-forme XTB et entrez « 0.18 » dans l’onglet « Volume ». Il est clair que la valeur du contrat CFD est de 9 518,40€ (exposition) et que la marge requise pour réaliser cette opération est 475.92€ .

Maintenant, nous arrivons à la plus importante…

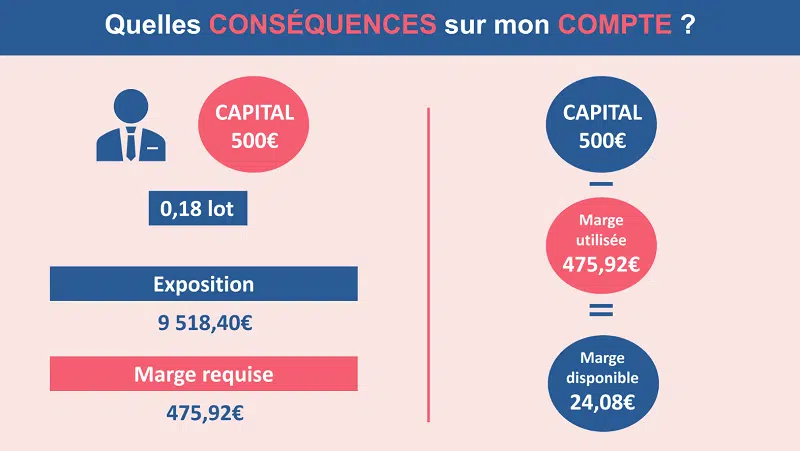

Quelles sont les conséquences de cette transaction sur mon compte de trading ?

Les fondements fondamentaux des CFD sont à présent abordés. Et ce que je vais vous expliquer maintenant est la partie la plus importante de cette vidéo. C’est la gestion de sa marge.

Si vous avez bien suivi jusqu’à présent, vous comprenez que les deux éléments importants à visualiser et à assimiler lorsque vous investissez dans des CFD sont la taille de votre exposition à un actif et la marge nécessaire pour lancer la transaction et donc lancer votre commerce.Cette fois-ci nous verrons un troisième élément, tout aussi important, appelé « la marge disponible » .

Comme nous l’avons vu auparavant, Franck avec son capital de 500€ a acquis 0,18 CFD lot CAC40 de son courtier XTB. Ce dernier, soit dit en passant, l’obligeait à immobiliser 475,92€ pour lancer ce commerce. Cet argent n’est pas perdu mais il est bloqué pour qu’il ne puisse pas l’utiliser pour autre chose. Dans le même temps, il convient de noter que la marge utilisée (475,92€) ne couvre pas la totalité de son capital (500€). Cette différence de 24,08€ représente donc la marge disponible .

Cette marge disponible peut lui permettre deux choses :

- Pour couvrir les pertes non réalisées qui seraient générées par son commerce.

- Investir dans un autre actif si le montant de la marge disponible est suffisant pour couvrir la marge requise pour acquérir cet autre actif.

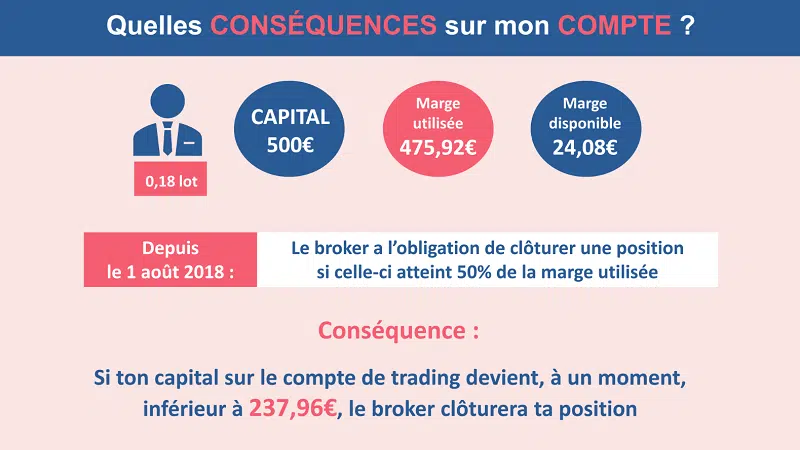

Et si ma perte latente devient importante, le courtier fermera-t-il mon commerce ?

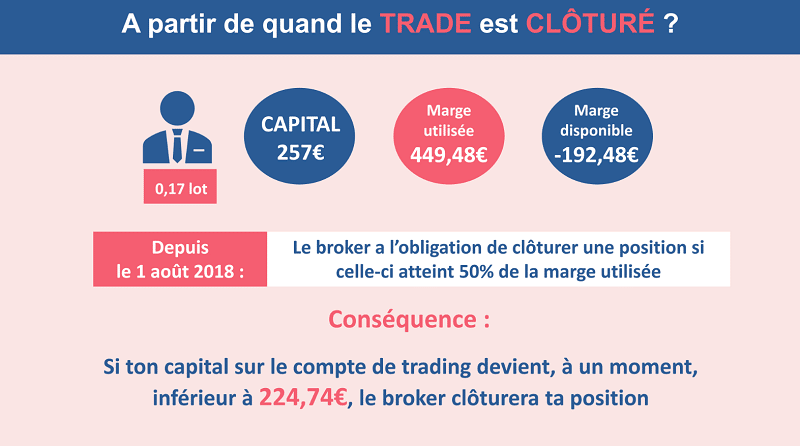

Les règlements CFD évoluent au fil du temps. De la même manière que le levier d’effet a vu sa limite diminuer avec l’introduction des nouvelles règles de l’AEMF le 1er août 2018, de nouvelles règles plus strictes ont été affectées par le principe régissant la clôture d’une transaction en valeur latente par le courtier.

En effet, depuis cette date, les courtiers offrant des CFD au sein de l’Union européenne sont tenus de fermer une position si la perte latente atteint 50% de la marge requise Dans le cas de Franck, qui a un capital de 500€ et détient 0,18 lot de CFD CAC40 coté à 5 288 points, la marge nécessaire pour obtenir cette position était de 475,92€. Dans le même temps, sa marge disponible est de 24,08€ (différence entre son capital et la marge utilisée).

D’après ses informations, il est donc connu que le courtier sera obligé de fermer le commerce de Franck si son capital tombe en dessous de 237,96€ ou la moitié de la marge utilisée qui est de 475,92€. Il peut donc se permettre de perdre un maximum de 262,04€ avant l’action du courtier.

Comment puis-je absolument garder ma position malgré cette perte latente ?

Je vous invite à être bien concentré car il deviendra un peu plus compliqué alors n’hésitez pas à regarder cette passage plusieurs fois pour bien comprendre.

Tout d’abord, vous devez savoir que cette méthode n’est pas recommandée car il s’agit en fait d’une fuite vers l’avant . Ou la matérialisation du mode « espoir » si je devais le résumer en un mot. En résumé, si vous pensez à l’utiliser un jour, c’est parce que vous n’avez pas géré correctement votre capital lors d’une transaction (mise en place d’un stop loss).

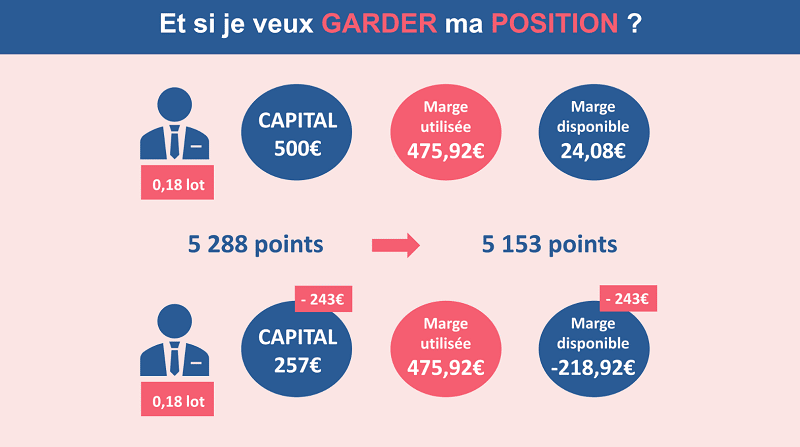

Reprenons le commerce de Franck où nous étions. Elle dispose d’un capital de 500€ et détient 0,18 lot du CFD CAC40 coté à 5 288 points, la marge nécessaire pour obtenir cette position était de 475.92€. Dans le même temps, sa marge disponible est de 24,08€ (différence entre son capital et la marge utilisée).

Imaginons maintenant que l’indice CAC40 tombe de 5 288 points à 5 153 points, soit une diminution de 135 points. Un peu plus tôt, nous avions calculé que 0,18 lot correspond à 1,80€ par point. Cette baisse de 135 points donne donc une perte latente de 243€.

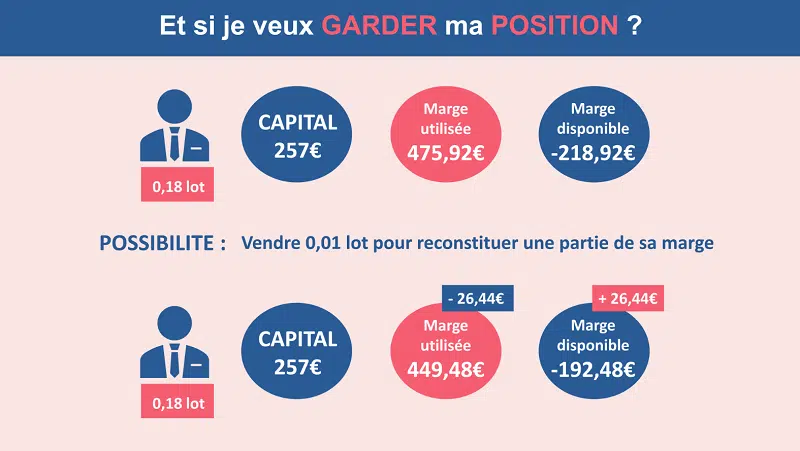

Le capital latent est désormais de 257 euros après déduction de 243 euros de pertes non réalisées. Et la marge disponible tombe en négatif à -218.92€. À l’heure actuelle, le capital de Franck n’est pas tombé en dessous du seuil de 237,96 euros, un montant qui forcerait le courtier à fermer sa position. Et à côté de ça, si Franck voulait prendre une nouvelle position, il devrait soit ajouter des fonds à son compte de trading de rendre sa marge disponible en positif, ou que l’indice CAC40 remonte de sorte que la perte diminue, ce qui augmenterait également sa marge disponible.

Dans cette situation, Franck se retrouve avec un solde dans son compte qui est proche de la limite où son courtier risque de fermer sa position et de forcer Franck à encaisser sa perte. Pourtant, il pense que le prix de l’indice CAC40 va augmenter et ne veut pas fermer sa position. Il veut donc retrouver une certaine marge pour éviter cela.

Ce qu’il peut faire, c’est vendre une partie de sa position et c’est à quoi cela ressemblera.

Supposons qu’il vend 0.01 lot (sur son 0,18 lot). Il encaisse la perte ou 13.5€ mais en parallèle, sa marge utilisée diminuera le montant que le courtier lui avait demandé d’immobiliser lorsqu’il voulait prendre cette position, soit 26,44€.

Le capital sera toujours 257€ car en réalité sur les 243€ de pertes latentes, 13.50€ auront été matérialisés et il y aura toujours 229.50€ de pertes latentes. La marge utilisée diminuera de 26,44€ et sera désormais de 449,48€. La marge disponible, quant à elle, augmentera de 26.44€ à -192,48 €.

Avec cette nouvelle situation, Franck a maintenant 0,17 lot.

Elle a donc réduit son exposition et donc le potentiel de réévaluation de son capital si l’indice CAC40 devait augmenter mais en retour, il note que le courtier n’aura à fermer sa position que si son capital tombe en dessous de 224,74€ (contre 237,96€ auparavant).

Avec cette méthode, Franck a amélioré la marge , ce qui lui permet de maintenir sa position plus longtemps en cas de déclin supplémentaire du CAC40 par la suite.

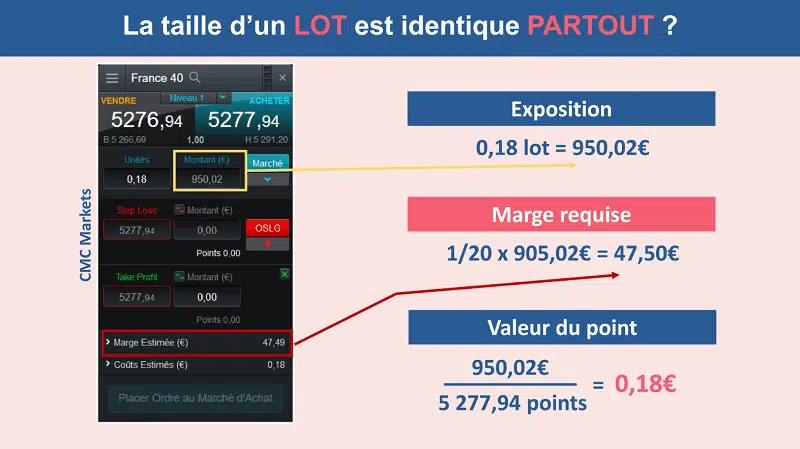

Enfin, la valeur d’un Est le même lot pour tous les courtiers ?

Cette question est très intéressante car elle apporte beaucoup de malentendus et d’erreurs parmi les personnes qui commencent à avoir des CFD. Et c’est pourquoi, quand une personne indique la taille de sa position, il donne la valeur en euros pour un point et non le nombre de lots qu’il a acquis.

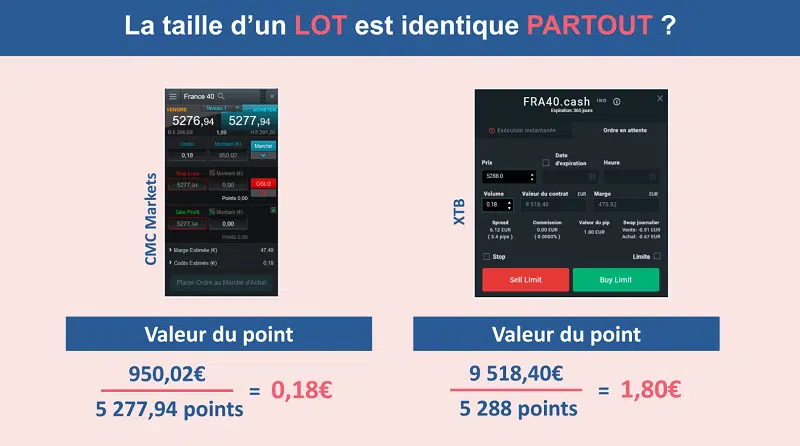

Pour vous prouver que votre exposition pour la même taille de lot peut être différente selon le type de courtier, je vais prendre l’exemple de la plate-forme XTB et celle de CMC Markets que je connais bien, ayant un compte avec les deux.

Tout au long de l’article, nous a vu que Franck avec son capital de 500€ a eu l’opportunité de prendre 0,18 lot avec la plate-forme XTB et que cette position l’a exposé à l’air de 9.518.40€ et représente 1,80€ par point. En d’autres termes, si ce dernier spéculait sur l’augmentation de l’indice, il gagnerait 1,80€ chaque fois que le CAC40 augmente d’un point.

Si nous nous attendons maintenant sur le bon de commande de la plateforme CMC Markets, nous nous rendons compte que l’information est différente. En effet, en indiquant la même taille de lot que sur XTB, c’est-à-dire 0,18 lot de CFD CAC40 qui marque 5 277,94 points (presque la même citation que sur XTB), le courtier nous indique une exposition de 950,02€ ce qui représente 0,18€ le point.

Comme vous pouvez le voir, 0,18 lot sur XTB ou CMC Markets n’a pas la même signification en termes d’exposition et donc de valeur ponctuelle . Il est donc très important, lorsque vous commencez à négocier chez un courtier pour examiner les informations que je vous ai présentées tout au long de cet article afin de ne pas finissent avec des positions beaucoup plus cohérentes que celles que vous attendiez lorsque vous exécutez vos premiers ordres sur CFD.